Новая редакция Ст. 193 НК РФ

1. Налогообложение подакцизных товаров осуществляется по следующим налоговым ставкам:

1) этиловый спирт, произведенный из пищевого или непищевого сырья (в том числе денатурированный этиловый спирт, спирт-сырец, дистилляты), реализуемый организациям, уплачивающим авансовый платеж акциза, в том числе ввозимый в Российскую Федерацию с территорий государств - членов Евразийского экономического союза, являющийся товаром Евразийского экономического союза, с 1 января 2021 года - 0 рублей за 1 литр безводного этилового спирта, содержащегося в подакцизном товаре;

2) этиловый спирт, произведенный из пищевого или непищевого сырья (в том числе денатурированный этиловый спирт, спирт-сырец, дистилляты), реализуемый организациям, имеющим свидетельства, предусмотренные пунктом 1 статьи 179.2 настоящего Кодекса, с 1 января 2021 года - 0 рублей за 1 литр безводного этилового спирта, содержащегося в подакцизном товаре;

3) этиловый спирт, произведенный из пищевого или непищевого сырья (в том числе денатурированный этиловый спирт, спирт-сырец, дистилляты), передаваемый при совершении операций, признаваемых объектом налогообложения акцизами в соответствии с подпунктом 22 пункта 1 статьи 182 настоящего Кодекса, с 1 января 2021 года - 0 рублей за 1 литр безводного этилового спирта, содержащегося в подакцизном товаре;

4) этиловый спирт, произведенный из пищевого или непищевого сырья (в том числе денатурированный этиловый спирт, спирт-сырец, дистилляты), реализуемый организациям, не исполнившим обязанность по уплате авансового платежа акциза (не представившим банковскую гарантию и извещение об освобождении от уплаты авансового платежа акциза) и (или) не имеющим свидетельств, предусмотренных пунктом 1 статьи 179.2 настоящего Кодекса:

с 1 января по 31 декабря 2021 года включительно - 566 рублей за 1 литр безводного этилового спирта, содержащегося в подакцизном товаре;

с 1 января по 31 декабря 2022 года включительно - 589 рублей за 1 литр безводного этилового спирта, содержащегося в подакцизном товаре;

с 1 января по 31 декабря 2023 года включительно - 613 рублей за 1 литр безводного этилового спирта, содержащегося в подакцизном товаре;

5) этиловый спирт, произведенный из пищевого или непищевого сырья (в том числе денатурированный этиловый спирт, спирт-сырец, дистилляты), ввозимый в Российскую Федерацию, не являющийся товаром Евразийского экономического союза, а также являющийся товаром Евразийского экономического союза, ввозимый в Российскую Федерацию с территорий государств - членов Евразийского экономического союза, при условии отсутствия обязанности по уплате авансового платежа акциза (за исключением представления банковской гарантии и извещения об освобождении от уплаты авансового платежа акциза) или неисполнения обязанности по уплате авансового платежа акциза:

с 1 января по 31 декабря 2021 года включительно - 566 рублей за 1 литр безводного этилового спирта, содержащегося в подакцизном товаре;

с 1 января по 31 декабря 2022 года включительно - 589 рублей за 1 литр безводного этилового спирта, содержащегося в подакцизном товаре;

с 1 января по 31 декабря 2023 года включительно - 613 рублей за 1 литр безводного этилового спирта, содержащегося в подакцизном товаре;

6) этиловый спирт, произведенный из пищевого или непищевого сырья (в том числе денатурированный этиловый спирт, спирт-сырец, дистилляты), передаваемый в структуре одной организации при совершении налогоплательщиком операций, признаваемых объектом налогообложения акцизами, за исключением операций, предусмотренных подпунктом 22 пункта 1 статьи 182 настоящего Кодекса:

с 1 января по 31 декабря 2021 года включительно - 566 рублей за 1 литр безводного этилового спирта, содержащегося в подакцизном товаре;

с 1 января по 31 декабря 2022 года включительно - 589 рублей за 1 литр безводного этилового спирта, содержащегося в подакцизном товаре;

с 1 января по 31 декабря 2023 года включительно - 613 рублей за 1 литр безводного этилового спирта, содержащегося в подакцизном товаре;

7) этиловый спирт, произведенный из пищевого или непищевого сырья (в том числе денатурированный этиловый спирт, спирт-сырец, дистилляты), полученный (оприходованный) организациями, имеющими свидетельства, предусмотренные пунктом 1 статьи 179.2 настоящего Кодекса:

с 1 января по 31 декабря 2021 года включительно - 566 рублей за 1 литр безводного этилового спирта, содержащегося в подакцизном товаре;

с 1 января по 31 декабря 2022 года включительно - 589 рублей за 1 литр безводного этилового спирта, содержащегося в подакцизном товаре;

с 1 января по 31 декабря 2023 года включительно - 613 рублей за 1 литр безводного этилового спирта, содержащегося в подакцизном товаре;

8) спиртосодержащая продукция:

с 1 января по 31 декабря 2021 года включительно - 566 рублей за 1 литр безводного этилового спирта, содержащегося в подакцизном товаре;

с 1 января по 31 декабря 2022 года включительно - 589 рублей за 1 литр безводного этилового спирта, содержащегося в подакцизном товаре;

с 1 января по 31 декабря 2023 года включительно - 613 рублей за 1 литр безводного этилового спирта, содержащегося в подакцизном товаре;

9) виноград, использованный для производства вина, игристого вина (шампанского), ликерного вина с защищенным географическим указанием, с защищенным наименованием места происхождения (специального вина), виноматериалов, виноградного сусла, спиртных напитков, произведенных по технологии полного цикла, реализованных в налоговом периоде:

с 1 января по 31 декабря 2021 года включительно - 31 рубль за 1 тонну;

с 1 января по 31 декабря 2022 года включительно - 32 рубля за 1 тонну;

с 1 января по 31 декабря 2023 года включительно - 33 рубля за 1 тонну;

10) виноматериалы, виноградное сусло, фруктовое сусло:

с 1 января по 31 декабря 2021 года включительно - 32 рубля за 1 литр;

с 1 января по 31 декабря 2022 года включительно - 33 рубля за 1 литр;

с 1 января по 31 декабря 2023 года включительно - 34 рубля за 1 литр;

11) алкогольная продукция с объемной долей этилового спирта свыше 9 процентов (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) дистиллятов):

с 1 января по 31 декабря 2021 года включительно - 566 рублей за 1 литр безводного этилового спирта, содержащегося в подакцизном товаре;

с 1 января по 31 декабря 2022 года включительно - 589 рублей за 1 литр безводного этилового спирта, содержащегося в подакцизном товаре;

с 1 января по 31 декабря 2023 года включительно - 613 рублей за 1 литр безводного этилового спирта, содержащегося в подакцизном товаре;

12) алкогольная продукция с объемной долей этилового спирта до 9 процентов включительно (за исключением пива, напитков, изготавливаемых на основе пива, вин, фруктовых вин, игристых вин (шампанских), сидра, пуаре, медовухи, винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) дистиллятов):

с 1 января по 31 декабря 2021 года включительно - 452 рубля за 1 литр безводного этилового спирта, содержащегося в подакцизном товаре;

с 1 января по 31 декабря 2022 года включительно - 471 рубль за 1 литр безводного этилового спирта, содержащегося в подакцизном товаре;

с 1 января по 31 декабря 2023 года включительно - 490 рублей за 1 литр безводного этилового спирта, содержащегося в подакцизном товаре;

13) вина, фруктовые вина (за исключением игристых вин (шампанских), ликерных вин):

с 1 января по 31 декабря 2021 года включительно - 32 рубля за 1 литр;

с 1 января по 31 декабря 2022 года включительно - 33 рубля за 1 литр;

с 1 января по 31 декабря 2023 года включительно - 34 рубля за 1 литр;

14) винные напитки, изготавливаемые без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) дистиллятов:

с 1 января по 31 декабря 2021 года включительно - 41 рубль за 1 литр;

с 1 января по 31 декабря 2022 года включительно - 43 рубля за 1 литр;

с 1 января по 31 декабря 2023 года включительно - 45 рублей за 1 литр;

15) сидр, пуаре, медовуха:

с 1 января по 31 декабря 2021 года включительно - 23 рубля за 1 литр;

с 1 января по 31 декабря 2022 года включительно - 24 рубля за 1 литр;

с 1 января по 31 декабря 2023 года включительно - 25 рублей за 1 литр;

16) игристые вина (шампанские):

с 1 января по 31 декабря 2021 года включительно - 41 рубль за 1 литр;

с 1 января по 31 декабря 2022 года включительно - 43 рубля за 1 литр;

с 1 января по 31 декабря 2023 года включительно - 45 рублей за 1 литр;

17) пиво с нормативным (стандартизированным) содержанием объемной доли этилового спирта до 0,5 процента включительно с 1 января 2021 года - 0 рублей за 1 литр;

18) пиво с нормативным (стандартизированным) содержанием объемной доли этилового спирта свыше 0,5 процента и до 8,6 процента включительно, напитки, изготавливаемые на основе пива:

с 1 января по 31 декабря 2021 года включительно - 23 рубля за 1 литр;

с 1 января по 31 декабря 2022 года включительно - 24 рубля за 1 литр;

с 1 января по 31 декабря 2023 года включительно - 25 рублей за 1 литр;

19) пиво с нормативным (стандартизированным) содержанием объемной доли этилового спирта свыше 8,6 процента:

с 1 января по 31 декабря 2021 года включительно - 43 рубля за 1 литр;

с 1 января по 31 декабря 2022 года включительно - 45 рублей за 1 литр;

с 1 января по 31 декабря 2023 года включительно - 47 рублей за 1 литр;

20) табак трубочный, курительный, жевательный, сосательный, нюхательный, кальянный (за исключением табака, используемого в качестве сырья для производства табачной продукции):

с 1 января по 31 декабря 2021 года включительно - 3 806 рублей за 1 кг;

с 1 января по 31 декабря 2022 года включительно - 3 958 рублей за 1 кг;

с 1 января по 31 декабря 2023 года включительно - 4 116 рублей за 1 кг;

21) сигары:

с 1 января по 31 декабря 2021 года включительно - 258 рублей за 1 штуку;

с 1 января по 31 декабря 2022 года включительно - 268 рублей за 1 штуку;

с 1 января по 31 декабря 2023 года включительно - 278 рублей за 1 штуку;

22) сигариллы (сигариты), биди, кретек:

с 1 января по 31 декабря 2021 года включительно - 3 666 рублей за 1 000 штук;

с 1 января по 31 декабря 2022 года включительно - 3 813 рублей за 1 000 штук;

с 1 января по 31 декабря 2023 года включительно - 3 965 рублей за 1 000 штук;

23) сигареты, папиросы:

с 1 января по 31 декабря 2021 года включительно - 2 359 рублей за 1 000 штук плюс 16 процентов расчетной стоимости, исчисляемой исходя из максимальной розничной цены, но не менее 3 205 рублей за 1 000 штук;

с 1 января по 31 декабря 2022 года включительно - 2 454 рубля за 1 000 штук плюс 16 процентов расчетной стоимости, исчисляемой исходя из максимальной розничной цены, но не менее 3 333 рублей за 1 000 штук;

с 1 января по 31 декабря 2023 года включительно - 2 552 рубля за 1 000 штук плюс 16 процентов расчетной стоимости, исчисляемой исходя из максимальной розничной цены, но не менее 3 467 рублей за 1 000 штук;

24) табак (табачные изделия), предназначенный для потребления путем нагревания:

с 1 января по 31 декабря 2021 года включительно - 7 248 рублей за 1 кг;

с 1 января по 31 декабря 2022 года включительно - 7 538 рублей за 1 кг;

с 1 января по 31 декабря 2023 года включительно - 7 839 рублей за 1 кг;

25) электронные системы доставки никотина, устройства для нагревания табака:

с 1 января по 31 декабря 2021 года включительно - 60 рублей за 1 штуку;

с 1 января по 31 декабря 2022 года включительно - 62 рубля за 1 штуку;

с 1 января по 31 декабря 2023 года включительно - 64 рубля за 1 штуку;

26) жидкости для электронных систем доставки никотина:

с 1 января по 31 декабря 2021 года включительно - 16 рублей за 1 мл;

с 1 января по 31 декабря 2022 года включительно - 17 рублей за 1 мл;

с 1 января по 31 декабря 2023 года включительно - 18 рублей за 1 мл;

27) автомобили легковые с мощностью двигателя до 67,5 кВт (90 л.с.) включительно с 1 января 2021 года - 0 рублей за 0,75 кВт (1 л.с.);

28) автомобили легковые с мощностью двигателя свыше 67,5 кВт (90 л.с.) и до 112,5 кВт (150 л.с.) включительно:

с 1 января по 31 декабря 2021 года включительно - 51 рубль за 0,75 кВт (1 л.с.);

с 1 января по 31 декабря 2022 года включительно - 53 рубля за 0,75 кВт (1 л.с.);

с 1 января по 31 декабря 2023 года включительно - 55 рублей за 0,75 кВт (1 л.с.);

29) автомобили легковые с мощностью двигателя свыше 112,5 кВт (150 л.с.) и до 150 кВт (200 л.с.) включительно:

с 1 января по 31 декабря 2021 года включительно - 491 рубль за 0,75 кВт (1 л.с.);

с 1 января по 31 декабря 2022 года включительно - 511 рублей за 0,75 кВт (1 л.с.);

с 1 января по 31 декабря 2023 года включительно - 531 рубль за 0,75 кВт (1 л.с.);

30) автомобили легковые с мощностью двигателя свыше 150 кВт (200 л.с.) и до 225 кВт (300 л.с.) включительно:

с 1 января по 31 декабря 2021 года включительно - 804 рубля за 0,75 кВт (1 л.с.);

с 1 января по 31 декабря 2022 года включительно - 836 рублей за 0,75 кВт (1 л.с.);

с 1 января по 31 декабря 2023 года включительно - 869 рублей за 0,75 кВт (1 л.с.);

31) автомобили легковые с мощностью двигателя свыше 225 кВт (300 л.с.) и до 300 кВт (400 л.с.) включительно:

с 1 января по 31 декабря 2021 года включительно - 1 370 рублей за 0,75 кВт (1 л.с.);

с 1 января по 31 декабря 2022 года включительно - 1 425 рублей за 0,75 кВт (1 л.с.);

с 1 января по 31 декабря 2023 года включительно - 1 482 рубля за 0,75 кВт (1 л.с.);

32) автомобили легковые с мощностью двигателя свыше 300 кВт (400 л.с.) и до 375 кВт (500 л.с.) включительно:

с 1 января по 31 декабря 2021 года включительно - 1 418 рублей за 0,75 кВт (1 л.с.);

с 1 января по 31 декабря 2022 года включительно - 1 475 рублей за 0,75 кВт (1 л.с.);

с 1 января по 31 декабря 2023 года включительно - 1 534 рубля за 0,75 кВт (1 л.с.);

33) автомобили легковые с мощностью двигателя свыше 375 кВт (500 л.с.):

с 1 января по 31 декабря 2021 года включительно - 1 464 рубля за 0,75 кВт (1 л.с.);

с 1 января по 31 декабря 2022 года включительно - 1 523 рубля за 0,75 кВт (1 л.с.);

с 1 января по 31 декабря 2023 года включительно - 1 584 рубля за 0,75 кВт (1 л.с.);

34) мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л.с.):

с 1 января по 31 декабря 2021 года включительно - 491 рубль за 0,75 кВт (1 л.с.);

с 1 января по 31 декабря 2022 года включительно - 511 рублей за 0,75 кВт (1 л.с.);

с 1 января по 31 декабря 2023 года включительно - 531 рубль за 0,75 кВт (1 л.с.);

35) автомобильный бензин, не соответствующий классу 5:

с 1 января по 31 декабря 2021 года включительно - 13 624 рубля за 1 тонну;

с 1 января по 31 декабря 2022 года включительно - 14 169 рублей за 1 тонну;

с 1 января по 31 декабря 2023 года включительно - 14 736 рублей за 1 тонну;

36) автомобильный бензин класса 5:

с 1 января по 31 декабря 2021 года включительно - 13 262 рубля за 1 тонну;

с 1 января по 31 декабря 2022 года включительно - 13 793 рубля за 1 тонну;

с 1 января по 31 декабря 2023 года включительно - 14 345 рублей за 1 тонну;

37) дизельное топливо:

с 1 января по 31 декабря 2021 года включительно - 9 188 рублей за 1 тонну;

с 1 января по 31 декабря 2022 года включительно - 9 556 рублей за 1 тонну;

с 1 января по 31 декабря 2023 года включительно - 9 938 рублей за 1 тонну;

38) моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей:

с 1 января по 31 декабря 2021 года включительно - 5 841 рубль за 1 тонну;

с 1 января по 31 декабря 2022 года включительно - 6 075 рублей за 1 тонну;

с 1 января по 31 декабря 2023 года включительно - 6 318 рублей за 1 тонну;

39) авиационный керосин с 1 января 2021 года по 31 декабря 2023 года включительно - 2 800 рублей за 1 тонну.

2 - 3. Утратили силу. - Федеральный закон от 21.07.2005 N 107-ФЗ.

4. Ставка акциза в размере 0 рублей за 1 литр безводного этилового спирта, содержащегося в подакцизном товаре, в отношении этилового спирта применяется при реализации налогоплательщиком указанного подакцизного товара лицам, представившим извещения об уплате покупателем - производителем алкогольной и (или) подакцизной спиртосодержащей продукции предусмотренного пунктом 8 статьи 194 настоящего Кодекса авансового платежа акциза (далее - извещение об уплате авансового платежа акциза) с отметкой налогового органа по месту учета покупателя об уплате авансового платежа акциза либо извещения об освобождении от уплаты авансового платежа акциза при представлении покупателем этилового спирта предусмотренной пунктом 11 статьи 204 настоящего Кодекса банковской гарантии (далее - извещение об освобождении от уплаты авансового платежа акциза) с отметкой налогового органа по месту учета указанного покупателя об освобождении от уплаты авансового платежа акциза.

Ставка акциза на этиловый спирт в размере 0 рублей за 1 литр безводного этилового спирта, содержащегося в подакцизном товаре, применяется при совершении операций, предусмотренных подпунктом 22 пункта 1 статьи 182 настоящего Кодекса, при представлении налогоплательщиком в налоговый орган по месту учета извещения об уплате авансового платежа акциза по алкогольной и (или) подакцизной спиртосодержащей продукции в соответствии с пунктом 7 статьи 204 настоящего Кодекса либо банковской гарантии и извещения об освобождении от уплаты авансового платежа акциза по алкогольной и (или) подакцизной спиртосодержащей продукции в соответствии с пунктом 11 статьи 204 настоящего Кодекса.

Ставка акциза на этиловый спирт в размере 0 рублей за 1 литр безводного этилового спирта, содержащегося в подакцизном товаре, применяется при совершении операций по ввозу в Российскую Федерацию с территорий государств - членов Евразийского экономического союза этилового спирта, являющегося товаром Евразийского экономического союза, покупателем этилового спирта - производителем алкогольной и (или) подакцизной спиртосодержащей продукции, представившим в налоговый орган по месту учета извещение об уплате авансового платежа акциза по алкогольной и (или) подакцизной спиртосодержащей продукции в соответствии с пунктом 7 статьи 204 настоящего Кодекса либо извещение об освобождении от уплаты авансового платежа акциза при представлении покупателем этилового спирта в налоговый орган по месту учета банковской гарантии в соответствии с пунктом 11 статьи 204 настоящего Кодекса.

5. Если иное не предусмотрено международными договорами Российской Федерации, налогообложение природного газа осуществляется по налоговой ставке 30 процентов.

6. Ставка акциза на прямогонный бензин (АПБ) определяется налогоплательщиком в рублях за 1 тонну по формуле:

АПБ = 13100 + 4865 x Ккорр,

где Ккорр - коэффициент, устанавливаемый равным:

0,167 - на период с 1 января по 31 декабря 2019 года включительно;

0,333 - на период с 1 января по 31 декабря 2020 года включительно;

0,500 - на период с 1 января по 31 декабря 2021 года включительно;

0,667 - на период с 1 января по 31 декабря 2022 года включительно;

0,833 - на период с 1 января по 31 декабря 2023 года включительно;

1 - с 1 января 2024 года.

Рассчитанная ставка акциза на прямогонный бензин (АПБ) округляется до целого значения в соответствии с действующим порядком округления и признается для целей настоящей главы твердой (специфической) ставкой.

7. Ставка акциза на бензол, параксилол, ортоксилол (АБПО) определяется налогоплательщиком в рублях за 1 тонну по формуле:

АБПО = 2800 + 774 x Ккорр,

где Ккорр - коэффициент, определяемый в порядке, установленном пунктом 6 настоящей статьи.

Рассчитанная ставка акциза на бензол, параксилол, ортоксилол (АБПО) округляется до целого значения в соответствии с действующим порядком округления и признается для целей настоящей главы твердой (специфической) ставкой.

8. Если иное не установлено в настоящем пункте, ставка акциза на нефтяное сырье (АНС) определяется налогоплательщиком в рублях за 1 тонну по формуле:

АНС = ((Цнефть x 7,3 - 182,5) x 0,3+ 29,2) x Р x СПЮ x Ккорр x Крег,

где Цнефть - средний за календарный месяц налогового периода уровень цен нефти "Юралс" на мировых рынках, выраженный в долларах США за баррель, определяемый в соответствии с пунктом 3 статьи 342 настоящего Кодекса;

Р - среднее значение за календарный месяц курса доллара США к рублю Российской Федерации, устанавливаемого Центральным банком Российской Федерации, определяемое налогоплательщиком самостоятельно как среднеарифметическое значение курса доллара США к рублю Российской Федерации, устанавливаемого Центральным банком Российской Федерации, за все дни в календарном месяце;

СПЮ - удельный коэффициент, характеризующий корзину продуктов переработки нефтяного сырья. Рассчитанный в порядке, определенном настоящим пунктом, коэффициент СПЮ округляется до четвертого знака в соответствии с действующим порядком округления;

Ккорр - коэффициент, определяемый в порядке, установленном пунктом 6 настоящей статьи;

Крег - коэффициент, характеризующий региональные особенности рынков продуктов переработки нефтяного сырья.

Крег определяется в отношении нефтяного сырья, направленного на переработку на производственных мощностях по переработке нефтяного сырья, указанных в свидетельстве о регистрации лица, совершающего операции по переработке нефтяного сырья, выданном налогоплательщику либо организации, непосредственно оказывающей налогоплательщику услуги по переработке нефтяного сырья, и принимается равным:

1,5 - в отношении производственных мощностей, расположенных в Республике Хакасия и Красноярском крае;

1,4 - в отношении производственных мощностей, расположенных в Республике Тыва и Иркутской области;

1,3 - в отношении производственных мощностей, расположенных в Ямало-Ненецком автономном округе, Республике Коми, Ненецком автономном округе, Республике Саха (Якутия), Республике Бурятия;

1,1 - в отношении производственных мощностей, расположенных в Тюменской, Кемеровской, Новосибирской и Томской областях, Забайкальском крае, Ханты-Мансийском автономном округе - Югре;

1,05 - в отношении производственных мощностей, расположенных в Омской области, Алтайском крае, Республике Алтай;

1 - в отношении производственных мощностей, расположенных в иных субъектах Российской Федерации.

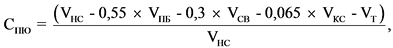

СПЮ определяется по формуле:

где VНС - количество нефтяного сырья, принадлежащего налогоплательщику на праве собственности и направленного налогоплательщиком либо организацией, непосредственно оказывающей налогоплательщику услуги по переработке нефтяного сырья, на переработку по данным средств измерений, размещенных в местах, указанных в свидетельстве о регистрации лица, совершающего операции по переработке нефтяного сырья, выданном налогоплательщику либо организации, непосредственно оказывающей налогоплательщику услуги по переработке нефтяного сырья, за налоговый период, выраженное в тоннах;

VПБ - количество прямогонного бензина, произведенного из нефтяного сырья, направленного на переработку и принадлежащего налогоплательщику на праве собственности, который реализован налогоплательщиком в налоговом периоде (в случае переработки нефтяного сырья на основе договора об оказании налогоплательщику услуг по переработке нефтяного сырья - передан налогоплательщику и (или) по его поручению третьим лицам в налоговом периоде) и (или) передан в налоговом периоде в структуре налогоплательщика, имеющего свидетельство на переработку прямогонного бензина, на переработку в продукцию нефтехимии, прямогонный бензин, бензол, параксилол, ортоксилол, выраженное в тоннах;

VСВ - количество товарного бензина, легких и средних дистиллятов в жидком виде (при температуре 20 градусов Цельсия и давлении 760 миллиметров ртутного столба), бензола, толуола, ксилола, масел смазочных, произведенных из нефтяного сырья, направленного на переработку и принадлежащего налогоплательщику на праве собственности, которые реализованы налогоплательщиком в налоговом периоде (в случае переработки нефтяного сырья на основе договора об оказании налогоплательщику услуг по переработке нефтяного сырья - переданы налогоплательщику и (или) по его поручению третьим лицам в налоговом периоде), выраженное в тоннах;

VКС - количество кокса нефтяного, произведенного из нефтяного сырья, направленного на переработку и принадлежащего налогоплательщику на праве собственности, который реализован налогоплательщиком в налоговом периоде (в случае переработки нефтяного сырья на основе договора об оказании налогоплательщику услуг по переработке нефтяного сырья - передан налогоплательщику и (или) по его поручению третьим лицам в налоговом периоде), выраженное в тоннах;

VТ - количество мазута, битума нефтяного, парафина, вазелина, отработанных нефтепродуктов, иных жидких (за исключением фракций, массовая доля метил-трет-бутилового эфира и (или) иных эфиров и (или) спиртов в которых не менее 85 процентов) или твердых продуктов переработки нефтяного сырья, произведенных из нефтяного сырья, направленного на переработку и принадлежащего налогоплательщику на праве собственности, которые реализованы налогоплательщиком в налоговом периоде (в случае переработки нефтяного сырья на основе договора об оказании налогоплательщику услуг по переработке нефтяного сырья - переданы налогоплательщику и (или) по его поручению третьим лицам в налоговом периоде), выраженное в тоннах. Агрегатное состояние продуктов переработки нефтяного сырья в настоящем абзаце определяется при температуре 20 градусов Цельсия и давлении 760 миллиметров ртутного столба.

Объемы продуктов переработки нефтяного сырья, указанные в абзацах восемнадцатом - двадцать первом настоящего пункта, учитываются при определении показателя СПЮ с учетом нормативных потерь, возникающих после отгрузки продуктов переработки нефтяного сырья и до перехода права собственности на указанные продукты и связанных с технологическими особенностями процесса транспортировки.

В случае возврата продуктов переработки нефтяного сырья, отгруженных налогоплательщиком (в случае переработки нефтяного сырья на основе договора об оказании налогоплательщику услуг по переработке нефтяного сырья - переданных налогоплательщику или по его поручению третьим лицам) в предыдущих налоговых периодах, значения показателей VПБ, VСВ, VКС, VТ за соответствующие налоговые периоды не пересчитываются, а объемы возвращенных продуктов переработки нефтяного сырья исключаются из соответствующих объемов VПБ, VСВ, VКС, VТ в том налоговом периоде, в котором осуществлен возврат указанных продуктов.

Если величина Цнефть, рассчитанная для налогового периода, оказалась меньше или равна 25 долларам за баррель, ставка акциза на нефтяное сырье (АНС) для такого налогового периода принимается равной произведению 20 долларов США, среднего значения за календарный месяц налогового периода курса доллара США к рублю Российской Федерации (Р) и коэффициента Ккорр.

Вне зависимости от выполнения других условий, установленных настоящим пунктом, ставка акциза на нефтяное сырье (АНС) для налогового периода принимается равной 0 в случае, если в таком налоговом периоде выполнено хотя бы одно из следующих условий:

за налоговый период соотношение суммы величин VПБ, VСВ, VКС, VТ к величине VНС оказалось менее 0,75;

объем автомобильного бензина класса 5 и (или) дизельного топлива класса 5, произведенных, в том числе по договору об оказании налогоплательщику услуг по переработке нефтяного сырья, и реализованных налогоплательщиком, имеющим свидетельство о регистрации лица, совершающего операции по переработке нефтяного сырья, и (или) иным лицом, входящим в одну группу лиц с таким налогоплательщиком в соответствии с антимонопольным законодательством Российской Федерации, в налоговом периоде на биржевых торгах, проводимых биржей (биржами), оказался менее минимальной величины реализации на биржевых торгах автомобильного бензина класса 5 и (или) дизельного топлива класса 5 соответственно, определяемой налогоплательщиком самостоятельно в порядке, установленном Правительством Российской Федерации. Для целей настоящего абзаца реализацией признается заключение договора купли-продажи на биржевых торгах, проводимых биржей (биржами) в соответствии с Федеральным законом от 21 ноября 2011 года N 325-ФЗ "Об организованных торгах". При этом факт заключения указанного договора подтверждается со стороны соответствующей биржи (бирж) сводными выписками из реестра договоров купли-продажи, заключенных налогоплательщиком (по поручению налогоплательщика) или иным лицом, указанным в настоящем абзаце. Требования, установленные настоящим абзацем, не распространяются на налогоплательщиков, не осуществляющих производство автомобильного бензина класса 5 и дизельного топлива класса 5 в налоговом периоде, в том числе на основании договора об оказании налогоплательщику услуг по переработке нефтяного сырья. Также требования настоящего абзаца не применяются при определении ставки акциза в отношении нефтяного сырья, направленного на переработку на расположенные в Хабаровском крае производственные мощности, указанные в свидетельстве о регистрации лица, совершающего операции по переработке нефтяного сырья, выданном налогоплательщику либо организации, непосредственно оказывающей налогоплательщику услуги по переработке нефтяного сырья.

Рассчитанная ставка акциза на нефтяное сырье (АНС) округляется до целого значения в соответствии с действующим порядком округления и признается для целей настоящей главы твердой (специфической) ставкой.

Для целей настоящего пункта определение видов произведенных и реализованных налогоплательщиком (в случае переработки нефтяного сырья на основе договора об оказании налогоплательщику услуг по переработке нефтяного сырья - переданных налогоплательщику и (или) по его поручению третьим лицам) продуктов переработки нефтяного сырья (VПБ, VСВ, VКС, VТ) осуществляется им самостоятельно в порядке, установленном Правительством Российской Федерации на основе единой Товарной номенклатуры внешнеэкономической деятельности Евразийского экономического союза.

Организация, оказывающая налогоплательщику, имеющему свидетельство о регистрации лица, совершающего операции по переработке нефтяного сырья, услуги по переработке нефтяного сырья, обязана передать указанному налогоплательщику документы и сведения, необходимые для определения ставки акциза на нефтяное сырье (АНС), в течение 15 календарных дней, считая с первого числа месяца, следующего за месяцем налогового периода.

В целях настоящей главы в случае, если продукты переработки нефтяного сырья, указанные в настоящем пункте, произведены из направленного на переработку нефтяного сырья, принадлежащего налогоплательщику на праве собственности, и иного сырья (в том числе многофункциональных присадок, компонентов, не являющихся нефтяным сырьем), порядок определения количества нефтепродуктов, произведенных из нефтяного сырья и реализованных налогоплательщиком в налоговом периоде (в случае переработки нефтяного сырья на основе договора об оказании налогоплательщику услуг по переработке нефтяного сырья - переданных налогоплательщику и (или) по его поручению третьим лицам), устанавливается налогоплательщиком самостоятельно в учетной политике для целей налогообложения, при этом установленный порядок не подлежит изменению в течение трех календарных лет, непосредственно следующих за календарным годом утверждения указанного порядка.

В случае, если организация, непосредственно осуществляющая переработку нефтяного сырья и имеющая свидетельство о регистрации лица, совершающего операции по переработке нефтяного сырья, в течение налогового периода осуществляет переработку собственного нефтяного сырья и (или) нефтяного сырья третьих лиц, такая организация обязана вести раздельный учет нефтяного сырья, направленного на переработку, и всех продуктов его переработки в отношении каждого собственника сырья.

В случае, если организация, имеющая свидетельство о регистрации лица, совершающего операции по переработке нефтяного сырья, осуществляет переработку собственного нефтяного сырья на основе нескольких договоров о переработке нефтяного сырья, такая организация определяет ставку акциза на нефтяное сырье (АНС) по каждому такому договору в отдельности.

В случае, если организация, имеющая свидетельство о регистрации лица, совершающего операции по переработке нефтяного сырья, осуществляет переработку собственного нефтяного сырья на производственных мощностях по переработке нефтяного сырья, указанных в ее свидетельстве и (или) в свидетельстве организации, непосредственно оказывающей такой организации услуги по переработке нефтяного сырья, и расположенных в разных субъектах Российской Федерации, такая организация определяет отдельно ставку акциза на нефтяное сырье (АНС) в отношении нефтяного сырья, направленного на переработку на производственных мощностях, расположенных в каждом из указанных субъектов Российской Федерации.

9. Ставка акциза на темное судовое топливо определяется налогоплательщиком в рублях за 1 тонну по формуле:

АТСТ = КБСТ + КДФО,

где КБСТ - коэффициент, характеризующий базовую ставку акциза на темное судовое топливо, значение которого принимается равным 0 рублей за 1 тонну на период с 1 января 2019 года по 31 декабря 2021 года включительно, 1 000 рублей за 1 тонну - с 1 января 2022 года;

КДФО - коэффициент, характеризующий региональные особенности производства темного судового топлива.

В отношении темного судового топлива, реализованного организацией, имеющей свидетельство о регистрации лица, совершающего операции по переработке нефтяного сырья, принадлежащего указанной организации на праве собственности и произведенного такой организацией либо организацией, с которой у нее заключен договор об оказании ей услуг по переработке нефтяного сырья, на производственных мощностях по переработке нефтяного сырья, указанных в свидетельстве о регистрации лица, непосредственно совершающего операции по переработке нефтяного сырья, и расположенных в Хабаровском крае, значение КДФО принимается равным:

2100 - на период с 1 января 2019 года по 31 декабря 2021 года включительно;

1100 - начиная с 1 января 2022 года.

В иных случаях реализации и (или) получения темного судового топлива значение коэффициента КДФО принимается равным 0.

Рассчитанная ставка акциза на темное судовое топливо (АТСТ) округляется до целого значения в соответствии с действующим порядком округления и признается для целей настоящей главы твердой (специфической) ставкой.

9.1. Ставка акциза на средние дистилляты (АСДЛ) с 1 января по 31 марта 2020 года включительно принимается равной 9 535 рублям за 1 тонну.

Ставка акциза на средние дистилляты (АСДЛ) с 1 апреля 2020 года определяется налогоплательщиком в рублях за 1 тонну по формуле:

АСДЛ = (АДТ + 750) - ДДТ x КДТ_КОМП,

где АДТ - ставка акциза, установленная для налогового периода в отношении дизельного топлива;

ДДТ, КДТ_КОМП - величины, определяемые в порядке, установленном пунктом 27 статьи 200 настоящего Кодекса, с учетом особенностей, установленных настоящим пунктом.

Для целей настоящего пункта применяется значение ДДТ, определенное для второго месяца, предшествующего месяцу налогового периода (месяцу ввоза средних дистиллятов). При этом, если значение ДДТ, определенное в порядке, установленном пунктом 27 статьи 200 настоящего Кодекса, окажется больше нуля, для целей настоящего пункта значение принимается равным нулю. Рассчитанная ставка акциза на средние дистилляты (АСДЛ) округляется до целого значения в соответствии с действующим порядком округления и признается для целей настоящей главы твердой (специфической) ставкой.

10. В целях настоящей главы дата реализации продуктов переработки нефтяного сырья, не являющихся подакцизными товарами, определяется как день отгрузки (передачи) соответствующих товаров, в том числе структурному подразделению организации, осуществляющему их розничную реализацию.

В случае производства продуктов переработки нефтяного сырья на основе договора об оказании налогоплательщику услуг по переработке нефтяного сырья датой передачи признается дата подписания акта приема-передачи продуктов переработки нефтяного сырья, не являющихся подакцизными товарами.

Комментарий к Статье 193 НК РФ

Взимание акцизов производится по единым для всей территории России ставкам (в том числе и по импортируемым товарам), установленным в ст. 193 НК РФ. Ставки бывают трех видов:

- специфические, или твердые - в рублях и копейках за единицу измерения;

- адвалорные - в процентах от стоимости товара, определенной в соответствии со ст. 187 НК РФ (то есть стоимости товара за вычетом акцизов и НДС). С 2004 г. из главы 22 НК РФ исчезла последняя адвалорная ставка (она применялась в отношении природного газа);

- комбинированные, состоящие из двух частей - специфической составляющей (в рублях и копейках за единицу измерения) и адвалорной составляющей (в процентах от стоимости). С 1 января 2003 г. комбинированные ставки установлены на сигареты и папиросы.

Рассмотрим подробнее ставки акцизов на некоторые виды подакцизных товаров.

Пиво

В соответствии с п. 1 ст. 193 НК РФ ставки акцизов на пиво различаются в зависимости от нормативного (стандартизированного) содержания в нем объемной доли этилового спирта. Под нормативным (стандартизированным) содержанием понимается объемная доля спирта (в процентах), предусмотренная действующими ГОСТами, регламентирующими производство пива.

Согласно п. 4.1.9 ГОСТ Р 51174-98 "Пиво. Общие технические условия" максимальный уровень содержания спирта в продукции техническими требованиями не регламентирован. Установлен лишь минимальный уровень его содержания, ниже которого объемная доля спирта в пиве снижаться не должна.

В соответствии с разъяснениями Госстандарта России все цифровые значения, установленные в государственных стандартах, для показателей конкретной продукции являются нормативными. Если в стандарте при описании области допустимых значений используется понятие "не менее", значит, фактические значения оцениваемых показателей, превышающие или равные этому понятию, являются нормативными.

Таким образом, исходя из требований, установленных ГОСТ Р 51174-98, содержащаяся в пиве объемная доля спирта, равная или выше минимальной, является нормативной (стандартизированной), поскольку соответствует этим требованиям.

Исходя из изложенного, акцизы по конкретной партии пива, изготовленного по ГОСТ Р 51174-98, исчисляются с применением ставок акцизов в соответствии с фактическим содержанием в пиве объемной доли этилового спирта.

В соответствии со ст. 193 НК РФ на пиво установлены три ставки акциза в зависимости от содержания спирта в пиве. В то же время в отличие от алкогольной продукции (к которой согласно ст. 181 НК РФ пиво не относится) ставка установлена не в расчете на 1 литр безводного этилового спирта, а на 1 литр физического объема пива. Поэтому при заполнении декларации по акцизам на пиво пересчет объема реализованного пива на безводный спирт производить не требуется. В данном случае в декларации указывается фактический объем реализации в литрах физического объема.

Легковые автомобили

Пунктом 1 ст. 193 НК РФ на легковые автомобили установлены три размера ставок:

- на легковые автомобили с мощностью двигателя до 67,5 кВт (90 л. с.) включительно - 0 руб. за 0,75 кВт (1 л. с.).

Производители таких легковых автомобилей признаются плательщиками акцизов и обязаны представлять в налоговый орган по месту постановки на учет налоговую декларацию;

- на легковые автомобили с мощностью двигателя свыше 67,5 кВт (90 л. с.) и до 112,5 кВт (150 л. с.) включительно - 16,5 руб. за 0,75 кВт (1 л. с.);

- на легковые автомобили с мощностью двигателя свыше 112,5 кВт (150 л. с.) - 167 руб. за 0,75 кВт (1 л. с.).

Алкогольная продукция

Обратите внимание: Федеральным законом от 21 июля 2005 г. N 107-ФЗ признан утратившим силу пп. 5 п. 1 ст. 182 НК РФ. То есть с 2006 г. не признается объектом налогообложения акцизами реализация организациями с акцизных складов алкогольной продукции, приобретенной у производителей (плательщиков акцизов) этой продукции либо с акцизных складов других организаций.

Следовательно, с отменой режима налогового склада и положений ст. 197 НК РФ о том, что алкогольная продукция до момента реализации покупателям должна помещаться на акцизные склады, организации оптовой торговли с 2006 г. не являются плательщиками акциза по алкогольной продукции, приобретенной у производителей (плательщиков акцизов).

Напомним, что такой механизм уплаты акцизов действовал уже в 2005 г. по алкогольной продукции с объемной долей этилового спирта до 9 процентов, а также в отношении натуральных вин, в том числе шампанских, игристых, газированных и шипучих.

С 1 января 2006 г. акцизы на алкогольную продукцию исчисляют производители на дату ее отгрузки (передачи) покупателю. Причем применяются налоговые ставки, равные 100-процентному размеру соответствующих ставок акциза, установленных п. 1 ст. 193 НК РФ.

С 1 января 2006 г. дата передачи алкогольной продукции собственному структурному подразделению, осуществляющему ее розничную или оптовую реализацию, не является моментом начисления акциза. То есть акциз нужно начислять только на дату отгрузки алкогольной продукции другому собственнику.

В связи с внесением изменений в Закон N 171-ФЗ с 1 января 2006 г. отменена маркировка алкогольной продукции региональными специальными марками. Вследствие этого в гл. 22 "Акцизы" Кодекса внесены поправки, касающиеся отмены налогового вычета по авансовому платежу, который уплачивается при приобретении региональных специальных марок.

По состоянию на 1 января 2006 г. у многих оптовых организаций имелись в наличии остатки алкогольной продукции, по которой ее производители уплатили акциз в размере 20 или 35 процентов от установленной ставки. Согласно ст. 3 Закона N 107-ФЗ эти организации признаются плательщиками акциза в 2006 г. То есть они обязаны при реализации таких остатков алкогольной продукции начислить соответственно 80 или 65 процентов от установленной ставки акциза.

Обратите внимание: обязанность начислить акциз по реализуемым остаткам алкогольной продукции возникает у оптовых организаций, если данная продукция была помещена на принадлежащие им акцизные склады. В этом случае акциз начисляется независимо от того, будут остатки этой продукции реализованы другим оптовикам или организациям розничной торговли.

Как предусмотрено п. 3 ст. 3 Закона N 107-ФЗ, акциз по реализуемым оптовыми организациями остаткам алкогольной продукции уплачивается в два срока исходя из фактической реализации (передачи) за истекший налоговый период. А именно:

- не позднее 25-го числа отчетного месяца (авансовый платеж) - по алкогольной продукции, реализованной с 1-го по 15-е число включительно отчетного месяца;

- не позднее 15-го числа месяца, следующего за отчетным, - по алкогольной продукции, реализованной с 16-го по последнее число отчетного месяца.

Акциз уплачивается по месту реализации (передачи) продукции оптовыми организациями. Декларация представляется в налоговые органы в срок не позднее 15-го числа месяца, следующего за истекшим налоговым периодом.

Табачные изделия

Обратите внимание: Федеральным законом от 21 июля 2005 г. N 107-ФЗ внесены изменения в ставки акциза на сигареты с фильтром, сигареты без фильтра и папиросы. Как известно, на эти виды табачных изделий установлены смешанные (комбинированные) ставки акциза. Так, ставка акциза на сигареты с фильтром с 1 января 2006 г. установлена 78 руб. за 1000 шт. плюс 8 процентов от отпускной цены. Кроме этого введено дополнительное условие: сумма акциза не может быть менее 25 процентов от отпускной цены. То есть если полученная в результате расчета величина акциза составит менее 25 процентов от отпускной цены, то акциз должен определяться как 25% от отпускной цены.

При этом Законом установлено, что под отпускной ценой понимается стоимость реализованных (переданных) сигарет или папирос, исчисленная исходя из рыночных цен, определенных в соответствии с положениями ст. 40 НК РФ, без учета акциза и НДС.

Рассмотрим на примере порядок расчета акциза.

Аналогичный порядок применяется и при определении акцизов на сигареты без фильтра и папиросы.

Сложности у налогоплательщиков могут возникнуть при определении налоговой базы в случае производства сигарет из давальческого сырья. Ведь плательщиком акциза, как следует из ст. 182 НК РФ, будет организация, производящая сигареты из давальческого сырья, а отпускную цену формирует другая организация - собственник сырья. Если по каким-либо причинам переработчик не знает фактической отпускной цены, следует руководствоваться следующим порядком.

По операциям передачи подакцизных товаров, произведенных из давальческого сырья, их стоимость согласно положениям пп. 3 п. 2 ст. 187 НК РФ исчисляется исходя из средних цен реализации, действовавших в предыдущем налоговом периоде, а при их отсутствии - исходя из рыночных цен (без учета акциза и НДС). С учетом положений ст. 40 Налогового кодекса при определении рыночной цены товара учитывается цена, сложившаяся при взаимодействии спроса и предложения на рынке идентичных (однородных) товаров в сопоставимых экономических (коммерческих) условиях и применяемая в пределах непродолжительного периода времени.

Таким образом, для определения налоговой базы по сигаретам, произведенным из давальческого сырья, может быть использована рыночная цена, сложившаяся на ближайшем по отношению к собственнику-продавцу рынке аналогичных (идентичных, однородных) товаров в предыдущем налоговом периоде. Кроме того, при определении и признании рыночной цены товара могут быть использованы и официальные источники информации о рыночных ценах на товары, например, данные органов Росстата. Если расчет производится исходя из конечной цены реализации, то сначала следует вычесть из нее НДС и акциз. Затем нужно произвести расчет акциза в порядке, который изложен выше.

С 1 января 2007 г. проиндексированы ставки акциза на большинство подакцизных товаров (в среднем около 8,5%). При этом ставки на вина натуральные остались на уровне 2 руб. 20 коп. На вина шампанские, игристые газированные - 10 руб. 50 коп. На остальную алкогольную продукцию, а также на спиртосодержащую продукцию (за исключением парфюмерно-косметической продукции в металлической аэрозольной упаковке и товаров бытовой химии в такой же упаковке) установлена единая ставка акциза в расчете на 1 литр безводного этилового спирта в размере 162 руб. Как уже было отмечено, установлены ставки акциза на спиртосодержащую парфюмерно-косметическую продукцию в металлической аэрозольной упаковке и товары бытовой химии в такой же упаковке в размере 0 руб. за 1 литр безводного этилового спирта. Ставки акциза на нефтепродукты не изменились.

Другой комментарий к Ст. 193 Налогового кодекса Российской Федерации

С 01.01.2010 повышены акцизные ставки на алкогольную продукцию, на табак, сигары и сигариллы, сигареты и папиросы, автомобильный бензин, дизельное топливо, моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, а также пиво.

При применении налоговых ставок следует учитывать Приказ ФТС России от 04.02.2010 N 201 "О взимании акцизов", а также письмо ФТС России от 31.12.2009 N 01-11/63787 "О взимании акцизов".

При этом акцизные ставки в 2011 и 2012 будут расти еще.